Si l’ameublement domestique a bouclé l’année 2023 sur une baisse de 2,5 % en valeur et même si cette évolution masque une chute des volumes, les sévères reculs d’activité dans l’immobilier ne se sont pas répercutés de manière aussi forte qu’on pouvait le craindre sur la valeur du marché du meuble qui, au final, fait mieux que limiter la casse ! L’intérêt marqué des ménages pour leur intérieur ne se dément pas. Et la capacité de la filière à relancer le trafic en magasin sera l’un des principaux enjeux de l’année 2024.

Une forme de “retour à la normale”, mais qui, dans un contexte de consommation toujours morose, fait mal. Ainsi pourrait-on décrire, en quelques mots, l’état des lieux du marché du mobilier domestique en France, en tous cas tel que révélé ce 7 février 2024, à l’occasion de la traditionnelle conférence de presse (en visio) consacrée aux résultats 2023 de la filière meuble ; conférence animée par Arnaud Visse (président de l’Ameublement français), Cathy Dufour (déléguée générale de l’Ameublement français), Didier Baumgarten (président de la CNEF, Confédération nationale de l’équipement du foyer), Jean-Charles Vogley (directeur général de la CNEF), Guenhaël Seveno (président de l’IPEA, Institut de prospective et d’études de l’ameublement) et Christophe Gazel, directeur général de l’IPEA.

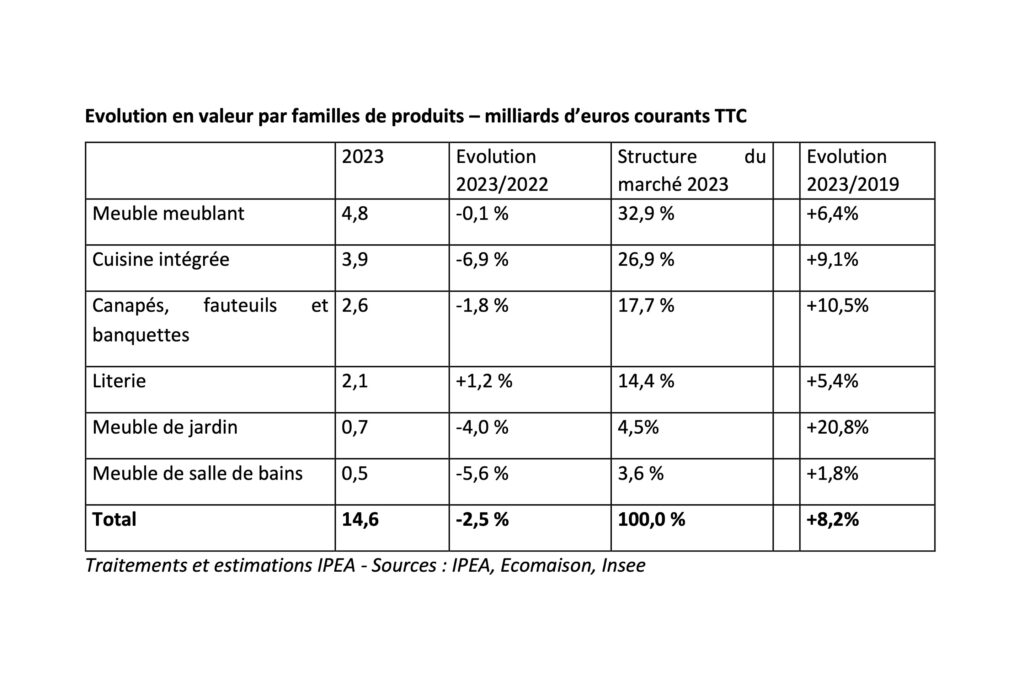

Factuellement, l’année 2023 s’est terminée sur une légère baisse des ventes de mobilier aux particuliers, à -2,5 % en valeur (pour un marché évalué à 14,6 milliards d’euros TTC), « ce qui vient tout de même masquer une baisse des volumes de l’ordre de 8 % à 9 % », a-t-il été souligné. Mais les conséquences (positives) du Covid sont toujours là, puisque la forte baisse de l’immobilier n’a pas entraîné une baisse similaire sur le marché du meuble, preuve que l’orientation des arbitrages des ménages reste en faveur de l’aménagement de la maison. « Cette résilience du marché de l’ameublement s’explique par l’émergence de nouvelles attentes des ménages, en termes de fonctions et d’organisation de leur maison », expliquent les observateurs. La période Covid a montré que les Français avaient changé une partie de leur mobilier, sans forcément déménager. Cette volonté de renouveler son intérieur, en restant chez soi, apparaît comme l’une des principales conséquences de la pandémie et génère des paniers moyens plus élevés. 2023 aura ainsi vu une baisse de la fréquentation des magasins, accompagnée par une baisse des volumes, mais toujours une hausse des paniers moyens, quels que soient les meubles concernés. On retiendra aussi que cet exercice 2023 s’est scindé en deux périodes bien distinctes : un premier semestre « toujours très porteur » et un second semestre « beaucoup plus tendu en termes de trafic ».

Plus dans le détail (cf. notre tableau ci-dessous), bien que le Covid ait déclenché chez le consommateur une attente de confort, la literie n’avait pas profité pleinement de ce besoin (peut-être parce que les dix dernières années avaient fortement porté cette famille de produits ?). Mais après deux années de “pause”, il semblerait que cette même literie (+1,2 %) reparte à la conquête des consommateurs, sans doute portée par les propositions des marques et des enseignes, qui multiplient les points de contact (avec un maillage croissant du territoire et une présence internet soutenue).

Pour la famille emblématique du marché, le meuble meublant, l’année se termine de façon stable en valeur (-0,1 %), « masquant d’énormes différences de performances selon les produits et les acteurs », nous dit-on. « La baisse des volumes est flagrante, insiste l’IPEA, et la recomposition produit/projet est au centre de toutes les attentions. En un mot, le produit meuble à poser neuf est de plus en plus concurrencé par l’occasion (21 % des meubles entrant chez les ménages), tandis que les ensembles de meubles issus d’un configurateur commencent à créer de la valeur, avec le mot magique de “sur mesure”. Cette réorganisation structurelle de l’offre répond à une attente croissante des Français pour un authentique “agencement” de leur intérieur, afin de gagner de la place et de penser leur logement en mètres cubes, plutôt qu’en mètres carrés. Ranger est devenu le souhait principal des consommateurs, avec un besoin d’optimiser l’espace d’un logement que l’on souhaiterait plus grand ».

Après des années exceptionnelles, la cuisine intégrée « rentre dans le rang », avec « un ajustement fort des volumes vendus » et une baisse valeur de -6,9 % (la plus sévère parmi les différentes familles de produits composant le marché du meuble au sens large). Entre crise de l’immobilier et “pause” du consommateur, le ralentissement est fort, certes, mais les budgets moyens se sont encore maintenus en 2023. « Cette baisse d’activité semble être le début d’une réorganisation de l’offre, avance l’IPEA, qui devrait voir revenir de manière plus tangible la différence entre le monté et le kit, pour des questions de prix. 2023 révèle aussi le début d’une rationalisation des points et espaces de vente, qui ont ouvert aux quatre coins de la France ».

La catégorie “Canapés, fauteuils et banquettes” termine l’année en légère baisse (-1,8 %), avec, pour principales caractéristiques : une offre accrue des acteurs de la grande distribution sur cette famille ; un regain des mètres carrés chez les spécialistes ; et une présence en ligne toujours plus forte. Par ailleurs, il s’avère que les produits convertibles portent toujours ce marché en demande d’optimisation d’espace, tandis que l’offre fixe se taille la part du lion dans le salon (au détriment du meublant).

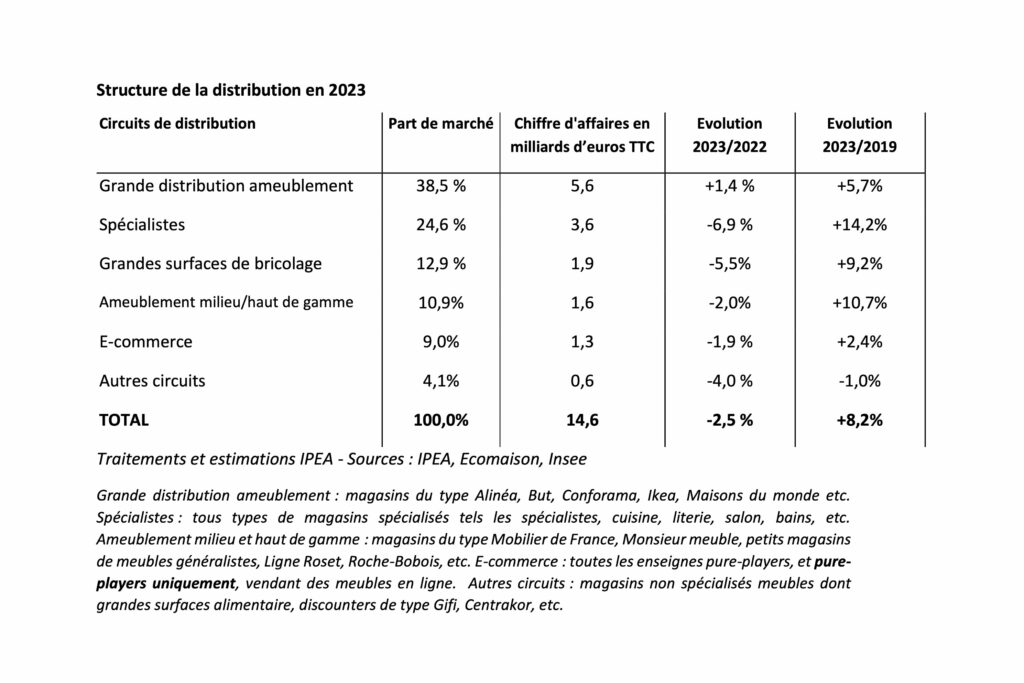

Côté distribution (cf. notre tableau ci-dessous), sans surprise, l’enjeu essentiel tient en un mot : “trafic”. Attirer les particuliers en magasin a été (et sera plus que jamais en 2024) un challenge quotidien pour tous les acteurs de la distribution, face à un consommateur versatile et ultra-sollicité, qui peine à arbitrer entre ses différents postes de dépenses.

Dans ce contexte, en 2023, la grande distribution a vu ses volumes de vente baisser comme jamais et « l’équilibre des uns par rapport aux autres a résidé dans la capacité à maintenir, voire à augmenter, le budget moyen ». « Les performances s’avèrent très diverses entre les familles de produits et les acteurs, soulignent les auteurs de ce bilan 2023, mais une chose est sûre : le second semestre a été tendu pour tous ». Et d’ajouter : « Plus que tout, l’approche ”produit”, par rapport à l’approche “projet”, distingue les performances ; au même titre, d’ailleurs, que la capacité à offrir des gammes différenciées en termes de marques, marques propres, fonctions et designs. »

Touchées par la baisse de fréquentation, les enseignes multi-spécialistes moyen et haut de gamme “atterrissent” après des années post-Covid très porteuses. Ici, le savoir-faire des points de vente a permis de compenser le déclin du trafic, avec un panier moyen stable, voire en progression.

Au cœur du marché, les spécialistes sont ceux qui ont subi le plus durement la diminution de la fréquentation. Un atterrissage à -6,9 % (en valeur 2023 vs 2022) montre qu’ils ont bien maintenu leurs prix… mais que la baisse des volumes est bien là aussi. Ceci étant dit, ils sont toujours à +14,2 % (en valeur) par rapport à 2019…

« Les difficultés rencontrées en 2023 par l’immobilier neuf, comme ancien, relève au passage l’IPEA, rehaussent l’appréciation de la performance du marché du meuble, qui est parvenu sur l’exercice à fortement limiter le recul de son activité ».

Et de conclure sur une note somme toute positive : « Les résultats 2023 du marché de l’ameublement confirment son atterrissage entamé fin 2022 et un retour à une activité comparable à celle des années précédant l’exceptionnelle et atypique période “Covid”. Dans un contexte global de consommation morose, le secteur de l’ameublement a démontré sa résilience, avec un maintien à date du nombre de magasins. Les quelques liquidations, très médiatisées fin 2023, du fait de la notoriété des entreprises concernées (Habitat, The Conran Shop), ne reflètent heureusement pas la réalité du marché et doivent être relativisées : Habitat représentait par exemple moins de 0,05 % du marché ; ces liquidations étaient le fait d’entreprises de très longue date structurellement déficitaires. De nombreux acteurs ont d’ailleurs récemment publié des résultats stables ou positifs. »

Sources : Dossier de presse CNEF/l’Ameublement français/IPEA + IPEA, Ecomaison, Insee.